7-18 494

財政部、稅務總局2018年7月11日發布《關于進一步擴大小型微利企業所得稅優惠政策范圍的通知》(財稅〔2018〕77號),規定自2018年1月1日至2020年12月31日,將小型微利企業的年應納稅所得額上限由50萬元提高至100萬元,對年應納稅所得額低于100萬元(含100萬元)的小型微利企業,其所得減按50%計入應納稅所得額,按20%的稅率繳納企業所得稅。筆者結合案例,對于此文件進行全面解讀。

一、適用優惠政策條件

需要區分兩類企業,而分別同時具備四個條件:

(一)工業企業

1、從事國家非限制和禁止行業

2、年度應納稅所得額不超過100萬元

3、從業人數不超過100人

4、資產總額不超過3000萬元

(二)其他企業(即“非工業企業”)

1、從事國家非限制和禁止行業

2、年度應納稅所得額不超過100萬元

3、從業人數不超過80人

4、資產總額不超過1000萬元

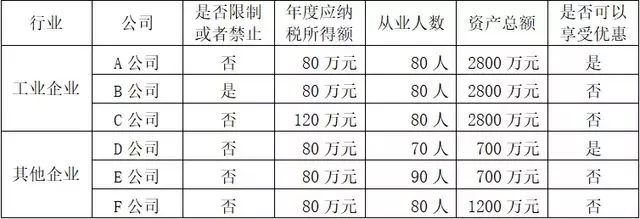

請看下表:

正如表中所示,A公司、D公司分別作為工業企業、其他企業,各自同時具備工業企業或者其他企業的四個條件,因此可以享受小型微利企業所得稅優惠政策。

而B公司、C公司、E公司、F公司分別不符合四個條件中的限制或者禁止行業、年度應納稅所得額、從業人數、資產總額規定,因此不得享受小型微利企業所得稅優惠政策。

問答一:小型微利企業是否可以同時享受研發費加計扣除優惠政策?

根據《財政部、國家稅務總局關于執行企業所得稅優惠政策若干問題的通知》規定,企業所得稅法及其實施條例中規定的各項稅收優惠,凡企業符合規定條件的,可以同時享受。因此,小型微利企業可以同時享受研發費加計扣除優惠政策。

同理,小型微利企業如果同時滿足《關于提高科技型中小企業研究開發費用稅前加計扣除比例的通知》(財稅(2017)34號)、《科技部、財政部、國家稅務總局關于印<科技型中小企業評價辦法>的通知》(國科發政〔2017〕115號)、以及《國家稅務總局關于提高科技型中小企業研究開發費用稅前加計扣除比例有關問題的公告》(國家稅務總局公告2017年第18號)文件規定的“科技型中小企業”標準的,其年度“研發活動中實際發生的研發費用,未形成無形資產計入當期損益的,在按規定據實扣除的基礎上,在2017年1月1日至2019年12月31日期間,再按照實際發生額的75%在稅前加計扣除;形成無形資產的,在上述期間按照無形資產成本的175%在稅前攤銷”后,再對照執行小型微利企業減半征收優惠。

問答二:非居民企業是否享受小型微利企業所得稅優惠?

根據《國家稅務總局關于非居民企業不享受小型微利企業所得稅優惠政策問題的通知》(國稅函〔2008〕650號)規定:企業所得稅法第二十八條規定的小型微利企業是指企業的全部生產經營活動產生的所得均負有我國企業所得稅納稅義務的企業。因此,僅就來源于我國所得負有我國納稅義務的非居民企業,不適用該條規定的對符合條件的小型微利企業減按20%稅率征收企業所得稅的政策。

非居民企業,是指依照外國(地區)法律成立且實際管理機構不在中國境內,但在中國境內設立機構、場所的,或者在中國境內未設立機構、場所,但有來源于中國境內所得的企業。

二、四個條件的確定

(一)從事國家非限制和禁止行業

這個執行行業主管部門(國家發展和改革委員會)標準。目前執行《產業結構調整指導目錄(2011年本)》,后經2013年、2016年兩次修改、調整,可以自行在網絡搜索一下。

(二)年度應納稅所得額

這就是稅法標準了,根據《中華人民共和國企業所得稅法》第五條規定,企業每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除以及允許彌補的以前年度虧損后的余額,為應納稅所得額。

同時根據《國家稅務總局關于貫徹落實進一步擴大小型微利企業所得稅優惠政策范圍有關征管問題的公告》(國家稅務總局公告2018年第40號)相關規定,需要注意以下要點:

1、企業所得稅預繳(符合條件的小型微利企業,統一實行按季度預繳)時即可享受此項優惠政策。

(1)按照實際利潤額預繳的,預繳時本年度累計實際利潤額不超過100萬元的,可以享受財稅〔2018〕77號文件規定的所得減按50%計入應納稅所得額,按20%的稅率計算繳納企業所得稅的政策(以下簡稱“減半征稅政策”)。

(2)按照上一納稅年度應納稅所得額平均額預繳的,預繳時可以享受減半征稅政策。

(3)上一納稅年度為不符合小型微利企業條件的企業,預計本年度符合條件的,預繳時本年度累計實際利潤額或者累計應納稅所得額不超過100萬元的,可以享受減半征稅政策。

(4)本年度新成立的企業,預計本年度符合小型微利企業條件的,預繳時本年度累計實際利潤額或者累計應納稅所得額不超過100萬元的,可以享受減半征稅政策。

(5)企業預繳時享受了減半征稅政策,年度匯算清繳時不符合小型微利企業條件的,應當按照規定補繳稅款。

(6)按照本公告規定小型微利企業2018年度第一季度預繳時應享受未享受減半征稅政策而多預繳的企業所得稅,在以后季度應預繳的企業所得稅稅款中抵減。

2、無論采取查賬征收方式還是核定征收方式,符合條件的小型微利企業,皆可依法享受。

(1)核定應稅所得率征收企業。上一納稅年度為符合條件的小型微利企業,預繳時本年度累計應納稅所得額不超過100萬元的,可以享受減半征稅政策。

(2)核定應納所得稅額征收企業。根據減半征稅政策規定需要調減定額的,由主管稅務機關按照程序調整,依照原辦法征收。

(三)從業人數

從業人數,包括與企業建立勞動關系的職工人數和企業接受的勞務派遣用工人數。當然基于“《國家稅務總局關于企業工資薪金和職工福利費等支出稅前扣除問題的公告》(國家稅務總局公告2015年第34號)三、企業接受外部勞務派遣用工支出稅前扣除問題

企業接受外部勞務派遣用工所實際發生的費用,應分兩種情況按規定在稅前扣除:按照協議(合同)約定直接支付給勞務派遣公司的費用,應作為勞務費支出;直接支付給員工個人的費用,應作為工資薪金支出和職工福利費支出。

其中屬于工資薪金支出的費用,準予計入企業工資薪金總額的基數,作為計算其他各項相關費用扣除的依據”的規定,這里所指“企業接受的勞務派遣用工”,顯然應為“企業直接支付員工個人工資”的人員,而非“支付給勞務派遣公司工資”的人員。

從業人數指標,應按企業全年的季度平均值確定,具體計算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中間開業或者終止經營活動的,以其實際經營期作為一個納稅年度確定上述相關指標。

(四)資產總額,計算公式與“從業人數”相同

例如下表:(甲公司屬于工業企業,乙公司屬于其他企業,皆成立于2017年12月31日之前。假定二公司每個會計期末數據與下一會計期初數據相同。)

上圖中,甲公司從業人數90人、資產總額2000萬元,乙公司從業人數70人、資產總額800萬元。

三、程序方面

(一)納稅申報

1、預繳申報

應當填寫于《中華人民共和國企業所得稅月(季)度預繳納稅申報表(A類,2018年版)》A201030《減免所得稅優惠明細表》第1行“一、符合條件的小型微利企業減免企業所得稅”:根據相關稅收政策規定的,從事國家非限制和禁止行業的企業,并符合應納稅所得額、從業人數、資產總額條件的,其所得減按50%計入應納稅所得額,按20%的稅率繳納企業所得稅。本行填報本期《中華人民共和國企業所得稅月(季)度預繳納稅申報表(A類)》(A200000)第9行×15%的金額。

A201030《減免所得稅優惠明細表》之匯總金額,將列于申報表主表第12行“減免所得稅額”:填報納稅人截至稅款所屬期末,按照稅收規定享受的減免企業所得稅的本年累計金額。

2、年度申報

應當填寫于中華人民共和國企業所得稅年度納稅申報表(A類,2017年版)》A107040《減免所得稅優惠明細表》第1行 “一、符合條件的小型微利企業減免所得稅”:由享受小型微利企業所得稅政策的納稅人填報。(符合稅法規定條件的納稅人)……本行填報《中華人民共和國企業所得稅年度納稅申報表(A類)》(A100000)第23行應納稅所得額×15%的金額。

A107040《減免所得稅優惠明細表》之匯總金額,將列于申報表主表第26行“減免所得稅額”:填報納稅人按稅收規定實際減免的企業所得稅額。

(二)優惠程序

1、根據《國家稅務總局關于貫徹落實進一步擴大小型微利企業所得稅優惠政策范圍有關征管問題的公告》(國家稅務總局公告2018年第40號)二、符合條件的小型微利企業,在預繳和年度匯算清繳企業所得稅時,通過填寫納稅申報表的相關內容,即可享受減半征稅政策。

2、根據國家稅務總局關于發布修訂后的《企業所得稅優惠政策事項辦理辦法》的公告(國家稅務總局公告2018年第23號)及其附件相關規定、要求:企業享受優惠事項采取“自行判別、申報享受、相關資料留存備查”的辦理方式。

企業應當根據經營情況以及相關稅收規定自行判斷是否符合優惠事項規定的條件,符合條件的可以按照《目錄》列示的時間自行計算減免稅額,并通過填報企業所得稅納稅申報表享受稅收優惠。

同時,按照本辦法的規定歸集和留存相關資料備查。企業享受優惠事項的,應當在完成年度匯算清繳后,將留存備查資料歸集齊全并整理完成,以備稅務機關核查。

主要留存備查資料:

(1)所從事行業不屬于限制和禁止行業的說明;

(2)從業人數的計算過程;

(3)資產總額的計算過程。

四、賬務處理

此屬于直接減免,按照依法享受優惠后計算稅額計提即可。例如:丙公司2018年第一季度“實際利潤額”20萬元,依法符合“小型微利企業所得稅優惠政策”。

借:所得稅費用 20000 (會計分錄單位“元”)

貸:應交稅費——應交所得稅 20000

問答三:企業享受小型微利所得稅優惠,是否按照法定稅率計提,然后享受優惠結轉營業外收入(政府補助)?

其實這樣并不恰當。按照《企業會計準則第16號——政府補助》第二條的定義,政府補助是指企業從政府無償取得貨幣性資產或非貨幣性資產。

顯然,“取得”與“不要”不是一個概念。您去商場買衣服,標價2000元,您1200元買下。您肯定會說“1200元買了件衣服”,而不會說“商場給了800元錢”(有些幽默笑話另當別論)。就是這個道理!

而且《企業會計準則第16號——政府補助》應用指南第二條第(三)項也有明確表述,“除稅收返還外,稅收優惠還包括直接減征、免征、增加計稅抵扣額、抵免部分稅額等形式。這類稅收優惠并未直接向企業無償提供資產,不作為本準則規范的政府補助”。

溫馨提示:多德財稅專業提供昆山注冊公司、昆山代理記賬、昆山食品經營許可證辦理、昆山增值電信許可證辦理、昆山勞務派遣許可證辦理、昆山人力資源許可證辦理、昆山勞務派遣許可證年檢、昆山人力資源許可證年檢、財務外包一對一服務。

聯系電話:158-6264-2964(魏經理)

在線掃碼咨詢

在線掃碼咨詢

在線掃碼咨詢

在線掃碼咨詢

在線掃碼咨詢